Que Choisir réitère sa mise en garde vis-à-vis du double mandat proposé aux futurs emprunteurs par Meilleurtaux. Et apporte de nouveaux éléments.

Notre article a mis le feu. Publié fin août et dénonçant l’existence de frais de courtage abusifs (lire l’encadré), il nous a valu de recevoir plusieurs appels et e-mails du PDG de Meilleurtaux. Guillaume Autier conteste la véracité de ce que nous avons avancé. Tout en maintenant l’intégralité des informations déjà livrées, nous fournissons de nouveaux éléments montrant la mauvaise foi de Meilleurtaux, non seulement vis-à-vis de Que Choisir, mais aussi de ses franchisés, des banquiers et des consommateurs. Toutefois, nous précisons que nous ne remettons absolument pas en cause l’intérêt et la qualité des prestations de courtage en crédit immobilier dans leur ensemble. De nombreux professionnels rendent un service utile aux candidats acquéreurs en les renseignant sur le fonctionnement des prêts, ce que ne font pas les banquiers.

Les franchisés seuls responsables ?

Selon la direction de Meilleurtaux, des particuliers se sont « peut-être » vu présenter des factures de frais de courtage de plusieurs milliers d’euros avant toute souscription d’un emprunt (1), mais la responsabilité en incombe intégralement aux franchisés, affirme-t-elle. « Depuis la mise en place de ce dispositif [de double mandat], la consigne pour l’ensemble de nos équipes a toujours été de ne jamais facturer d’honoraires de conseil en dehors de la réalisation d’un prêt », dit Guillaume Autier. Il n’empêche : le modèle de contrat fourni par le franchiseur à son réseau est loin d’être aussi transparent.

Ce document prévoit que, s’agissant du premier mandat, de recherche de financement, « Meilleurtaux ne peut percevoir une somme […] avant le versement effectif des fonds prêtés ». Suit, plusieurs pages plus loin, le second service présenté, nommé « Étude pour la remise d’une recommandation personnalisée ». Là, le contrat mentionne qu’« après remise [de l’étude], le client versera à Meilleurtaux des honoraires d’un montant de X € ». La nécessité d’attendre le déblocage du crédit n’est pas évoquée. De quoi brouiller le message adressé aux franchisés. D’autant que la loi autorise une rémunération immédiate quand on donne un « vrai » conseil supplémentaire à l’emprunteur.

Rappelons que les textes n’interdisent pas la coexistence des deux prestations au sein d’un même contrat, comme le propose Meilleurtaux. « On peut imaginer, par exemple, qu’un consommateur ait chargé un courtier de rechercher un prêt auprès des banques, à l’exception de la sienne avec laquelle il souhaite négocier en direct. Concernant cette dernière, il a juste besoin des conseils du professionnel pour mener à bien sa discussion, détaille Laurent Denis, avocat en droit de la distribution bancaire et des assurances. Toutefois, la distinction entre les deux prestations doit être alors parfaitement claire pour le client. » Il faut en particulier « que le courtage porte sur des établissements financiers qui ne sont pas ceux du service de conseil indépendant en crédit immobilier ». Des précautions qui ne sont pas respectées dans le double mandat de Meilleurtaux.

Dans le dos des banques

Dans son message titré « Notre réponse à UFC-Que Choisir », posté le 31 août sur un réseau social, le président de Meilleurtaux insiste sur « le caractère transparent et équilibré de [sa] politique d’honoraires ». Pourquoi alors le groupe conseille-t-il de ne pas livrer aux acteurs (en l’espèce, les banques partenaires) tous les éléments de la relation mise en place avec ses clients ?

Deux courriels, envoyés par la direction du réseau de franchises, réitèrent, le 28 juillet 2020 puis le 1er juillet 2022, la même interdiction à ses courtiers : « La prestation de conseil ne doit jamais être évoquée ou fournie aux partenaires bancaires. » Explication leur est donnée dans le premier e-mail : « Nous prendrions le risque d’accélérer le phénomène de baisse des commissions. »

Certes, les banques – qui supportent mal la multiplication des intermédiaires indépendants – ne se montrent pas toujours très fair-play vis-à-vis des courtiers. « En imposant, de façon illégale, la signature de conventions de partenariat aux courtiers ou en intégrant d’office les honoraires d’intermédiation dans le taux d’intérêt effectif global (TAEG) du crédit, elles ont cherché à nuire à l’expansion de l’intermédiation bancaire en France, déplore Me Laurent Denis. Cependant, s’il est vrai que ces abus devraient être sanctionnés, cela n’autorise pas pour autant le développement de pratiques illicites – si celles-ci sont établies… »

La direction au courant, quoi qu’elle en dise

« Nous n’avons à ce stade été saisis par nos clients d’aucune réclamation laissant entendre que cette consigne (ne jamais facturer d’honoraires en dehors de la réalisation d’un prêt) n’aurait pas été respectée », précise le patron de Meilleurtaux dans un droit de réponse adressé à Que Choisir le 24 septembre 2023. Qui exige au passage la communication des dossiers que nous avons reçus afin de permettre, soutient Guillaume Autier, la « réparation d’éventuelles erreurs auprès des clients concernés, mais encore l’exploitation des renseignements qu’ils peuvent comporter pour l’amélioration de nos services et procédures ».

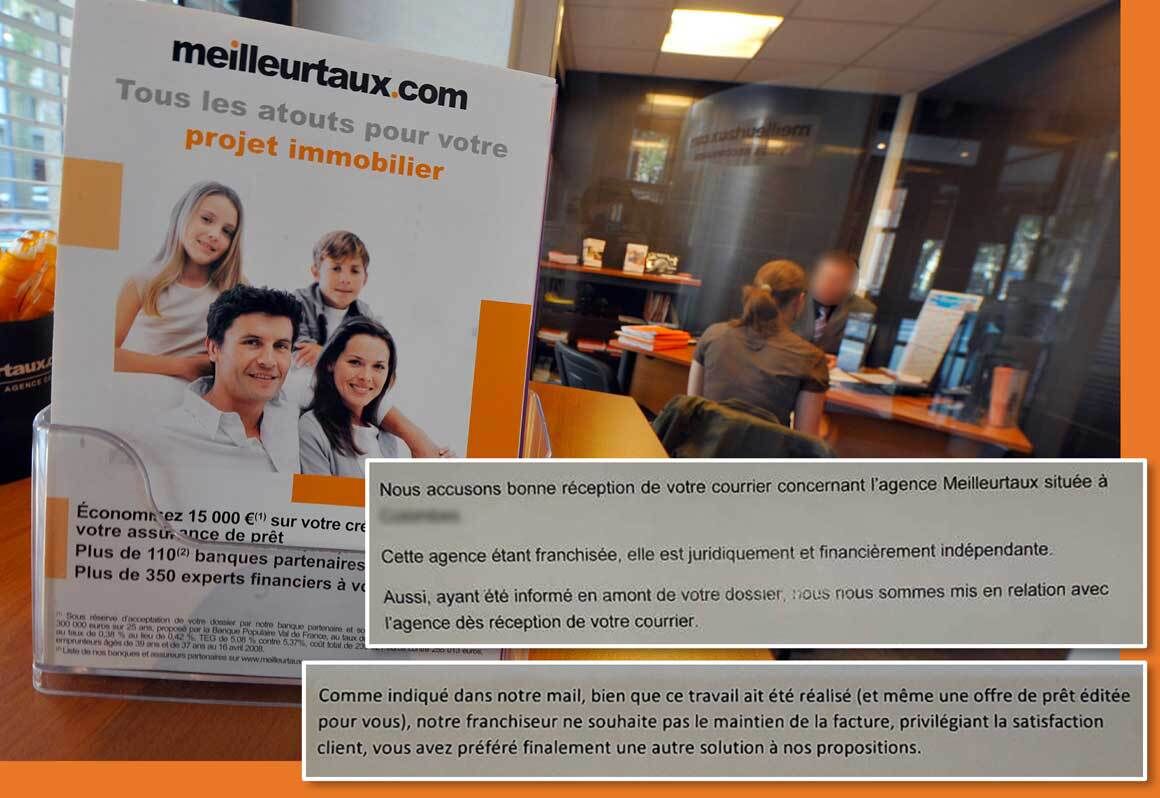

Il reste que les dénégations de Meilleurtaux sont peu crédibles. Car Que Choisir a la preuve que la direction du réseau de franchises a été alertée, en juin 2023, par un client se plaignant de la méthode de facturation avec le double mandat. La réponse de Meilleurtaux : « Nous accusons bonne réception de votre courrier […]. Nous nous sommes mis en relation avec l’agence [immédiatement]. » Le réseau a apporté une correction rapide, en imposant au franchisé qu’il annule la facture litigieuse.

Double mandat • Des vérifications impératives

D’autres réseaux de courtiers (Empruntis, Vousfinancer…) développent la prestation de conseil. Mais soit ils ne la délivrent pas en même temps que la recherche de financement, soit ils la proposent quand les banques faisant des offres intéressantes ne sont pas celles avec lesquelles ils traitent. « La fourniture d’une recommandation personnalisée n’a rien à voir avec le mandat d’intermédiation. Ce sont deux contrats bien distincts. Cette mission s’effectue soit en amont de la recherche de capitaux, soit en parallèle, mais en cas de finalisation de l’acte d’intermédiation, seul ce dernier est facturé. De plus, le service de conseil ne s’inscrit pas dans le même cadre juridique et est soumis à TVA », explique Cécile Roquelaure, directrice de communication d’Empruntis. Si les deux prestations sont intégrées au contrat :

- assurez-vous que les services fournis sont différents dans les deux contrats et bien détaillés ;

- vérifiez que les banques concernées par chacune des deux prestations sont citées et qu’il ne s’agit pas des mêmes établissements pour chacune ;

- regardez si la TVA figure bien sur la facture. La prestation de conseil y est assujettie.

(1) Parfois même sans aucune offre de prêt.

Élisa Oudin

Rédactrice

Valérie Barrès-Jacobs